- 金融和加密货币中的套利交易:套利交易涉及借入低息货币来投资高收益资产。这是传统市场和加密货币市场中常用的交易策略,交易者推动流动性并影响货币估值。在加密货币中,这通常涉及借入稳定币来投资 DeFi,这在提供高回报的同时,也因波动性而带来巨大风险。

- 市场动态和风险:套利交易增强了市场流动性。然而,它也会在危机期间引发快速转变,从而增加波动性。在加密货币市场,这可能导致投机泡沫。因此,风险管理对于采用这种交易策略的投资者和企业至关重要。

- 未来趋势与挑战:收益代币化和去中心化流动性等创新正在塑造加密货币套利交易的未来。然而,反套利制度的潜在兴起带来了挑战。这需要创造机会来开发具有弹性的金融产品。

1. 套利交易对市场的影响

套利交易是全球金融领域的一项基本策略,投资者借入低利率货币并投资于高收益资产。其主要目标是从利率差中获利,根据所涉及的货币和资产,利率差可能很大。

套利交易的一个例子是传统市场。资料来源:Jefferies & Co、Tiger Research

例如,投资者可以以约 0.1% 的利率借入日元,并以约 6.5% 的收益率获得墨西哥债券投资,无需动用任何自有资本即可获得约 5% 的收益。套利交易者通过借入和投资不同市场来提供流动性,这有助于价格发现和稳定金融市场。

然而,这种流动性供应也伴随着风险,尤其是当市场条件发生意外变化时,例如金融危机或货币政策突然转变。在市场紧张时期,例如2008 年全球金融危机,套利交易可能迅速瓦解。这可能导致货币价值急剧逆转,投资者蒙受重大损失。

当外汇汇率稳定时,套利交易可以带来丰厚利润。否则,市场不稳定可能会引发这些交易的迅速平仓。在此期间,投资者急于通过出售高风险资产并回购融资货币来弥补头寸,从而导致市场大幅调整。这种连锁效应可能会加剧市场波动。大规模抛售会增加实际波动性,并造成资产价格下跌和强制清算的恶性循环。

2. 套利交易如何应用于加密货币市场

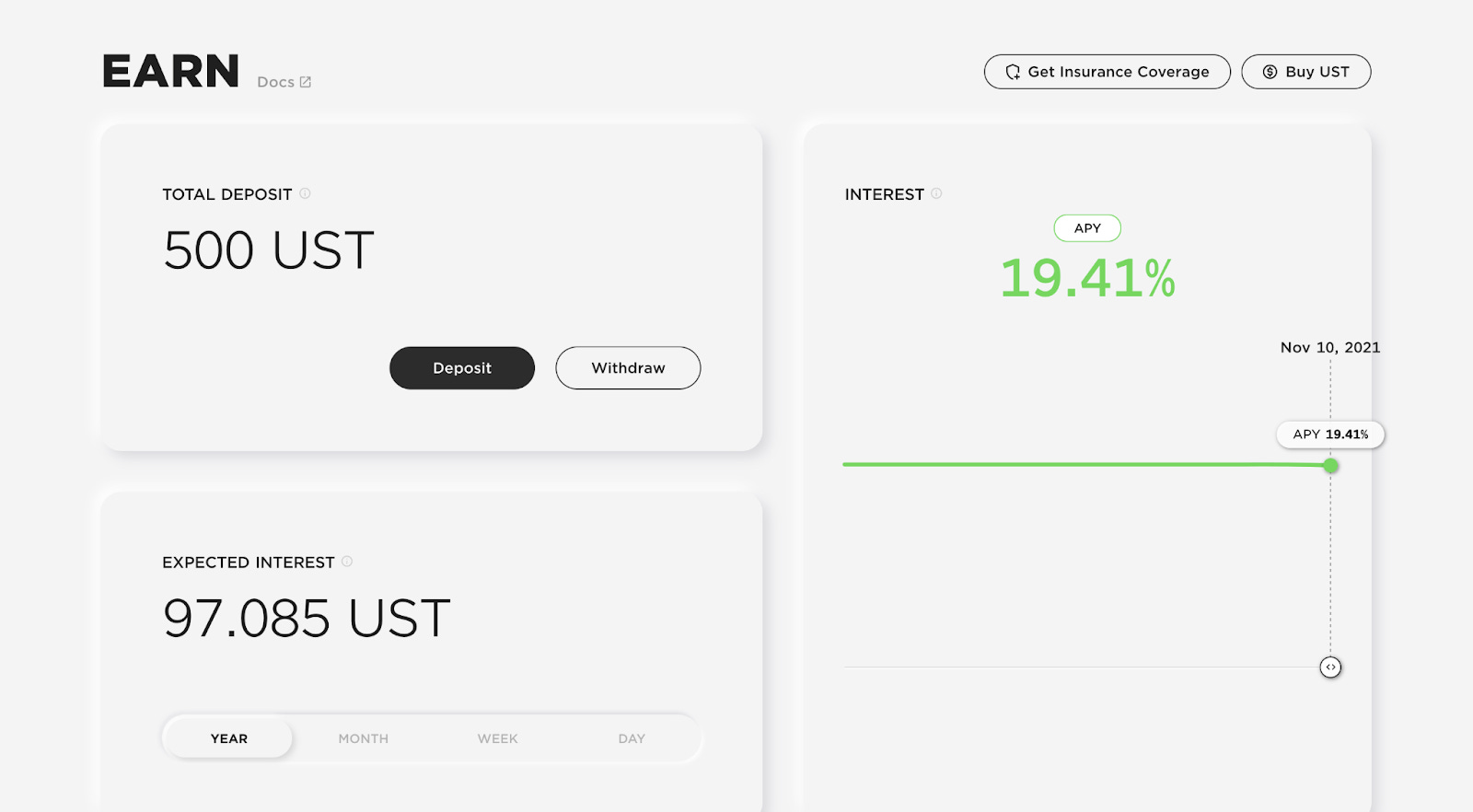

套利交易的概念也对加密货币市场产生了重大影响。

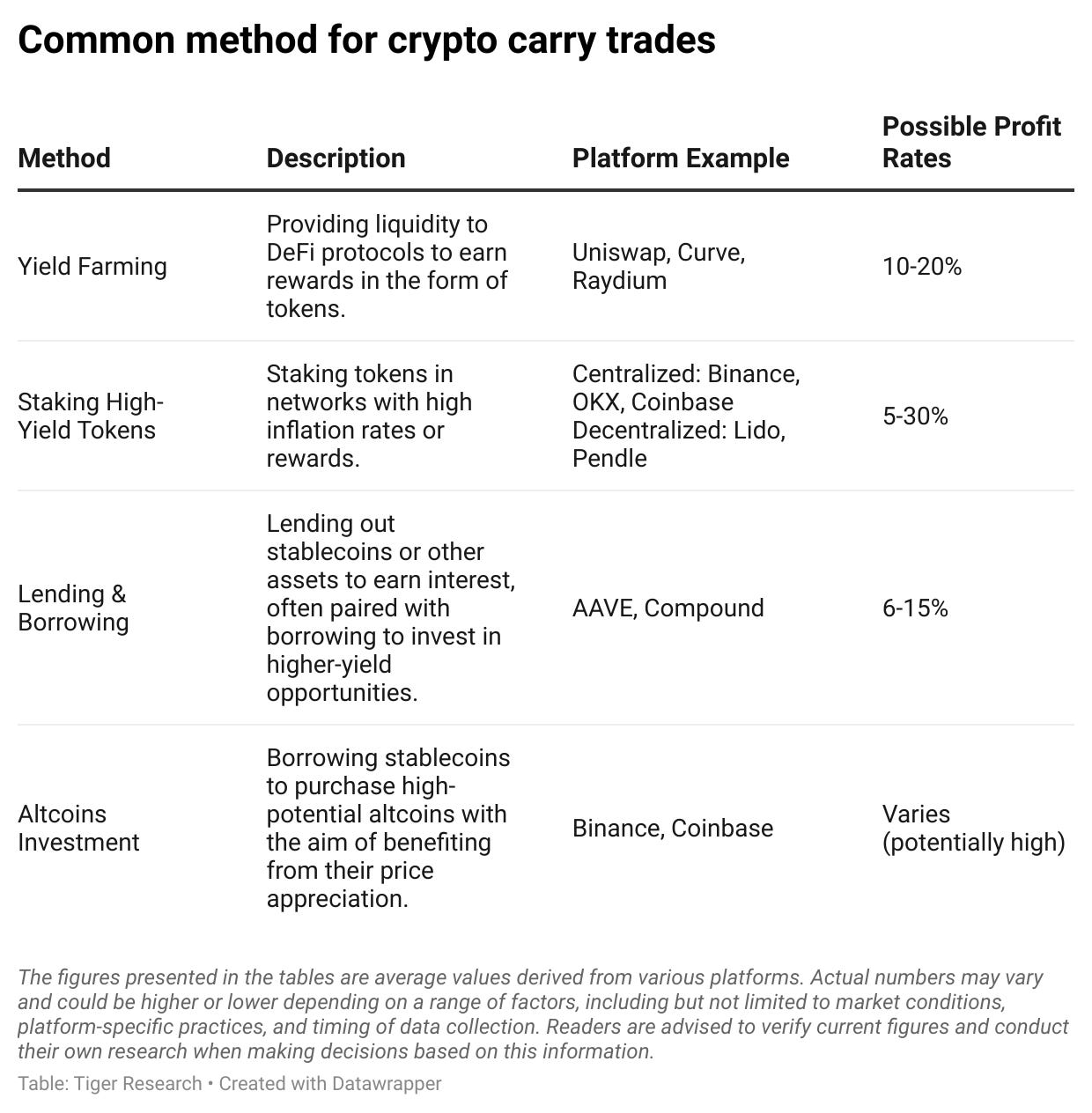

一种典型的策略可能是以 5.7% APY(年收益率)借入 USDT,并投资于提供 16% 收益率的 DeFi 协议。假设资产价值保持稳定,这将产生 10% 的利润率。与墨西哥债券示例的约 6% 收益相比,加密货币的利润率往往更高,因为它们具有波动性。

AAVE 的当前借款利息。资料来源:AAVE

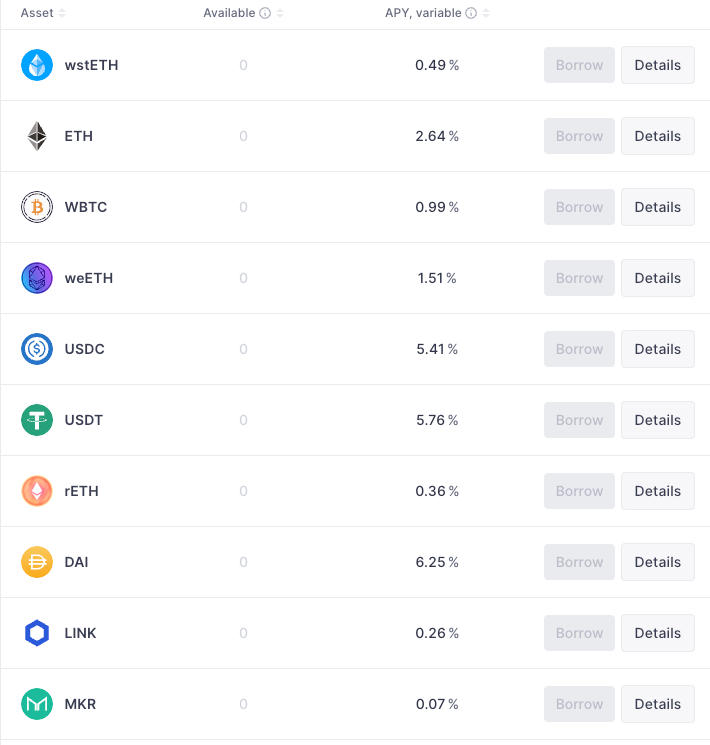

稳定币已成为加密货币套利交易的核心,因为它们提供了稳定且低成本的借贷选择。例如,在 2021 年,DeFi 协议提供了超过 20% 的年收益率,使稳定币成为一种对套利交易者有吸引力的低成本借贷选择。

早在 2022 年,Anchor 就为 UST 设定了固定 20% 的年利率。资料来源:Anchor Protocol

即便如此,市场也并非没有风险。2022 年 Terra/Luna 生态系统的崩溃是一个警示。许多套利交易者借入稳定币来投资 Terra 的 Anchor 协议,该协议承诺 20% 的收益率。然而,当基础资产 ($LUNA) 迅速贬值时,套利交易就会剧烈平仓。这导致整个市场出现大规模清算和重大损失。

这个例子凸显了加密货币领域套利交易的固有风险,借入稳定币投资高收益资产已成为一种普遍的策略。加密资产的波动性可以将这些交易的影响放大到传统金融中罕见的程度。

与此同时,这一挑战也带来了重大机遇。有潜力开发出针对加密货币套利交易市场需求的创新金融产品和服务,例如先进的风险管理工具和收益优化平台。然而,企业必须采取灵活的方法,能够迅速应对市场波动,以应对加密资产的高波动性。

3. 传统套利策略和加密货币套利策略有何区别?

虽然传统套利交易和加密货币套利交易都以利用利率差异为中心,但它们在投资者概况、重点资产和风险水平方面存在很大差异。传统套利交易通常仅供机构投资者(如基金和金融机构)进行。加密货币套利交易也为散户投资者提供了机会。

在资产方面,传统套利交易专注于受监管市场内的货币对。它们通常提供稳定的回报和中等风险。相比之下,加密货币套利策略利用更广泛的平台,这些平台提供更大的灵活性和更高的潜在回报,同时风险也显著增加。杠杆、收益耕作和质押奖励的加入为加密货币套利交易增加了层层复杂性,使其成为一种有利可图但风险较高的投资策略。

在快速发展的加密货币领域中考虑套利交易时,决策者必须仔细权衡这些因素。

4. 套利交易如何影响加密货币市场?

4.1. 市场向上动力的自我强化机制

套利交易创造了一种自我强化的机制,推动市场上涨。如前所述,套利交易发生在借款人承担低息资产以投资高收益机会时。如果市场表现积极,这可能导致一个周期,价格上涨会吸引更多交易者,进一步放大交易的盈利能力,如下所述:

- 更多投资者试图通过借入稳定币并投资市场来获利。

- 稳定币借贷利率的提高推高了价格。

- 价格上涨,更多投资者参与,形成自我强化的循环

然而,这种周期给动荡的加密货币市场带来了重大风险。突然的市场变化(例如投资资产价值下跌或借贷成本飙升)可能会引发这些交易的快速平仓。这种大规模退出可能导致流动性问题和价格急剧下跌,从而加剧市场不稳定。虽然套利交易可以增强流动性并带来利润,但也有可能造成突然而严重的市场混乱。

4.2. 增强加密货币市场流动性

DeFi TVL 在 2021 年 DeFi 夏季期间大幅增长。来源:DeFiLlama

加密货币套利交易,尤其是涉及稳定币的套利交易,大大增强了市场流动性。USDT、USDC 和 DAI 等稳定币经常用于套利交易。这为 DeFi 平台(包括借贷协议)提供了必要的流动性。这种流动性的涌入促进了更顺畅的交易操作,并实现了更有效的价格发现,这反过来又使更广泛的加密货币市场受益。

2023 年,稳定币的日均交易量超过 800 亿美元,凸显了其在维持各个加密货币市场流动性方面的重要作用。此外,这种流动性的增加吸引了机构投资者的参与,他们通常更倾向于参与流动性更高的市场。这反过来又带来了更多的资本流入,并有助于市场稳定。

5. 套利交易的新叙事

5.1. 收益型代币的兴起

Pendle Protocol 上稳定币的年化收益率。资料来源:Pendle

随着加密货币市场的发展,套利交易的新趋势正在出现。其中一种趋势是收益代币,就像 Pendle 等平台上所见的那样,它允许投资者将未来收益与本金分开交易。这种创新使更复杂的套利策略成为可能,允许对冲或投机未来收益。

5.2. 加密货币中反套利制度的潜力

反套利机制是指未来波动性预计将超过当前水平的市场条件。这给加密货币市场带来了特殊挑战,尤其是套利交易。随着价格波动性的增加,套利交易(借入低息资产投资于高收益资产)的有效性会降低。流动性成本上升和杠杆相关风险不仅使这种策略的利润降低,而且可能很危险。

然而,某些加密资产(如比特币)由于其通货紧缩性质(即供应有限)而在反套利机制下可能会蓬勃发展。由于法定货币受通货膨胀影响,比特币和类似的加密资产可以作为价值存储和对冲传统投资贬值的手段。在这种情况下,它们可能会成为传统套利交易策略的有力替代品。

6. 结论

套利交易长期以来一直是全球金融的驱动力,其在加密货币市场的应用代表了该策略的重大演变。金融领域套利交易的未来将受到创新、监管发展以及传统市场和加密货币市场之间持续相互作用的影响。随着越来越多的加密货币 ETF 进入市场,传统金融和数字金融之间的界限继续变得模糊。这为机构投资者提供了进入加密货币市场高收益潜力的大门。这种转变可能导致传统金融参与者的资本涌入,进一步使加密货币市场合法化并扩大其影响力。

尽管如此,加密领域的企业和投资者必须密切关注可能重新定义市场格局的新兴趋势,谨慎地把握套利策略的风险和回报。监管变化或市场动态变化推动的反套利制度的可能性增加了另一层复杂性。这种复杂性将挑战传统方法,并为敏捷的参与者提供新的机会。通过认识到这些不断发展的趋势并保持灵活性,市场参与者可以利用传统金融和加密金融融合带来的独特机会。