2023年,加密资产基金表现强劲,资产管理规模达到152亿美元,比特币占据市场主导地位。加密货币总市值持续增长,到2023年底达到1.77万亿美元。贝莱德公司申请现货比特币ETF,引发市场竞争。加密货币基金经理面临运营风险和监管不确定性,2023年下半年比特币表现良好。预计比特币将在未来一年占据主导地位,导致投资者减少对加密对冲基金的配置。2023年,加密风险投资市场仍在稳步增长,但面临挑战。2023年,Apollo和摩根大通宣布与基础设施提供商合作开发代币化基金产品。

关键要点

- 大约34%的加密专用对冲基金拥有3年以上的业绩记录,56.2%的基金成立日期在1-3年之间。只有不到7.2%的加密对冲基金拥有4年以上的业绩记录。

- 2023年下半年,排名前两位的加密基本面基金和量化定向基金的表现超过了比特币。

- 加密对冲基金的资产管理规模在2023年第四季度跃升至152亿美元。基本面策略基金持有114亿美元,量化定向基金持有18亿美元,市场中性基金持有19亿美元。

- 所有加密对冲基金的基金规模中位数全年小幅增长,主要归因于加密货币价格升值,不过2023年第四季度的认购量有所增加。

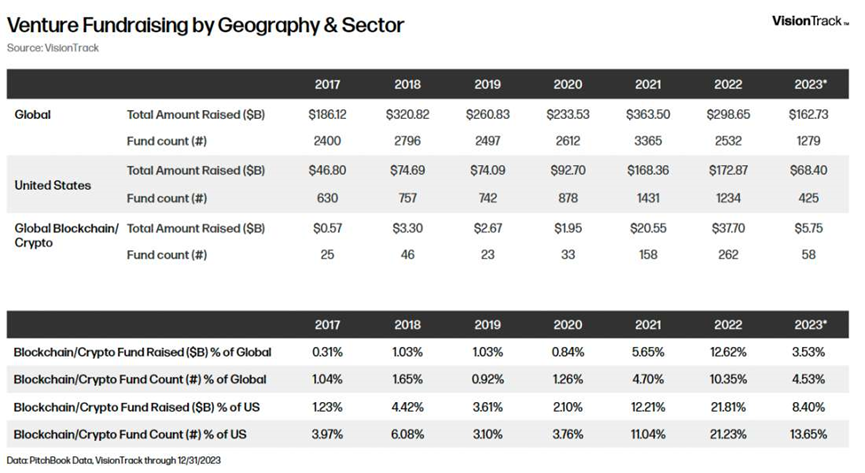

- 在2023年,加密/区块链领域的全球风险投资公司通过58只基金筹集了57.5亿美元,低于2022年262只基金创纪录的377亿美元。在比较加密风险投资公司在全球风险投资融资中的份额时,加密基金占全球融资的比例约为3.53%,低于2022年12.62%的高点。

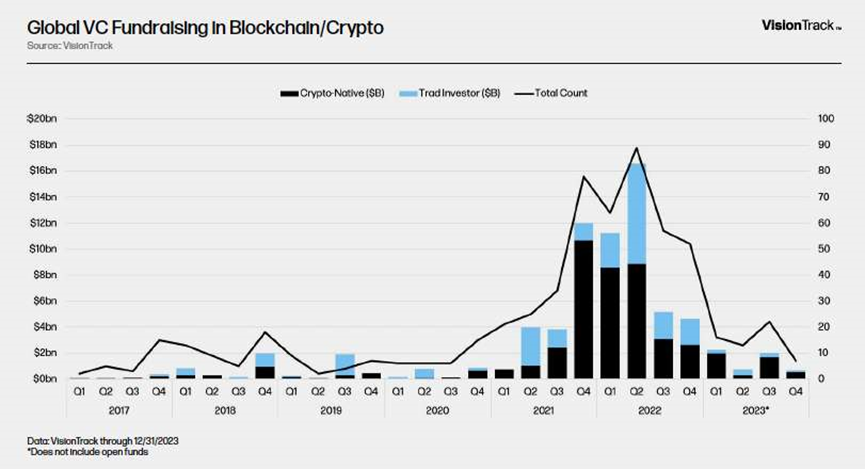

- 由于传统投资者支持该行业的融资,加密货币原生公司在2023年关闭的基金中占72%。平均每年,加密货币原生公司关闭了81%的加密风险投资基金。

摘要和市场背景

截至2022年,加密货币总市值为8400亿美元的流动代币价值。到2023年,总市值增长到1.77万亿美元,连续一年上涨。截至2022年底,与排名前十的其他加密货币相比,占据了约 38.43% 的市场主导地位。到2023年底,比特币占据了约 47.8% 的市场主导地位。根据CoinGecko的追踪,其在前十大流动加密代币中的最高比例是在12月6日达到的,占51.5%。

比特币的主导走势始于对美国比特币现货ETF批准程序的情绪在2023年第二季度末获得动力。贝莱德(BlackRock) 6月决定申请现货比特币ETF(这是他们首次提交此类申请),重新点燃了这场竞争,导致先前的发行方Invesco /Galaxy、ArkInvest、富达(Fidelity)、VanEck、WisdomTree、Bitwise等重新申请,推动市场兴趣激增。比特币回到了此前在2023年3月达到的年度高点。到2023年仲夏,许多加密货币基金经理在年初的大部分时间里都在招聘新的服务提供商,特别是银行关系、数字资产托管人、机构投资伙伴和中心化加密货币交易所。由于许多基金经理对2022年的内爆记忆犹新,加强运营控制是公司去年的首要任务。为基金策略筹集资金尚未恢复,许多公司今年大部分时间面临的市场成交量和波动性都低于历史水平。

根据VisionTrack的数据,我们估计,从2022年5月到2023年12月,715只加密专用对冲基金中有250只关闭,占市场的近35%。在那些没有因2022年破产而损失全部基金价值的基金经理中,许多人面临着不确定的宏观环境,配置者的风险偏好降低。尽管可能有许多理由帮助机构”摆脱零风险”,但积极策略的信息并未得到很好的传达,大型对冲基金遭遇赎回。

对于那些在2022年经济低迷和2023年初赎回中幸存下来的基金,我们的数据显示,34.01%的加密专用对冲基金有3年以上的业绩记录。56.2%的加密专用对冲基金有1-3年的业绩记录,不到7.2%的加密专用对冲基金有4年以上的业绩记录。根据VisionTrack的数据,到2023年底,对冲基金管理规模最大的20家对冲基金持有的资产规模约占对冲基金总资产规模的71.6%。到2022年底,这一数字约为75%。顶级基金经理整合基金价值并不令人意外,因为许多有限合伙人会在一家加密对冲基金待上数年。虽然经济低迷很困难,加密对冲基金通常每月都有认购/赎回,但LP往往会用多年投资理论来对待加密对冲基金。

对于行业基金经理及其投资者来说,2022年这样的低迷确实会动摇信心,有时甚至会带来生死存亡的威胁。不断管理批评和怀疑,所有积极的新闻事件都被锁定,以帮助反弹和重振资产类别。最黑暗的日子似乎永远不会离我们太远,一个反弹的年份并不总是伴随着激动或繁荣,而是得到了肯定和宽慰。这一年的最后几个月也是如此。

尽管批评和怀疑仍将持续到2024年,但十多年来,加密货币,尤其是比特币,在精神和表现上都证明了它是法定货币的可靠替代品,保持了其价值储存交易,并提供了革命性的数字固定供应货币体系。到了2023年,这种说法得到了巩固,地缘政治的不确定性和银行体系的动荡进一步凸显了比特币独特的价值主张。

虽然确定预测2024年加密资产会发生什么是不合理的,但我们可以回顾过去,为一系列结果做好准备。我们所知道的是,全球货币政策存在深层次的结构性问题,高利率环境和逐年逼近的通胀加剧了这些问题。对公开市场而言,进入2023年,投资者对中国经济软着陆/硬着陆抱有极大的期待,尽管也存在担忧。SPDR标准普尔500指数ETF今年上涨了16.79%,但从幕后来看,这在很大程度上可能要归功于这七家公司,因为标准普尔500指数在历史上从未如此高过顶。半导体是实用人工智能的首次亮相,要求重振基础设施和国防,全球贸易政策的变化在今年的大部分时间里推动了市场。

随着短期国债和货币市场基金的吸引力逐月攀升,精明的投资者就美国即将陷入衰退的时机展开了辩论。随着私募股本融资规模降至6年来的低点,私募市场流动性充裕的日子几乎结束了。在此背景下,美国企业破产申请攀升至642宗,为2011年以来的最高水平。鉴于2023年3月的流动性危机,投资者继续质疑顶级金融机构未实现的HTM损失。

在今年上半年的大部分时间里,加密货币基金经理面临着巨大的运营风险、持续的监管不确定性和艰难的融资环境。2021年和2022年的热情消退了,感觉好像分配者和金融媒体希望远离加密货币,并希望房间里的成年人发生结构性变化。

对冲基金

业绩表现

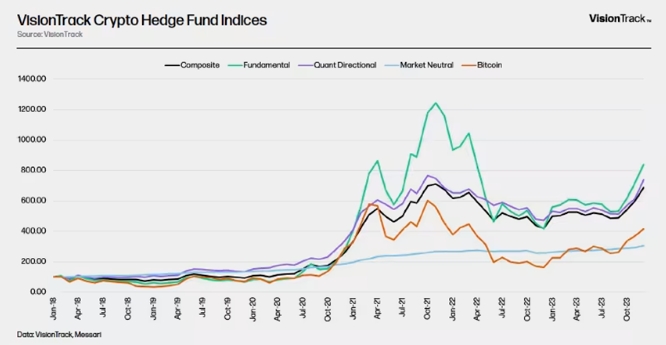

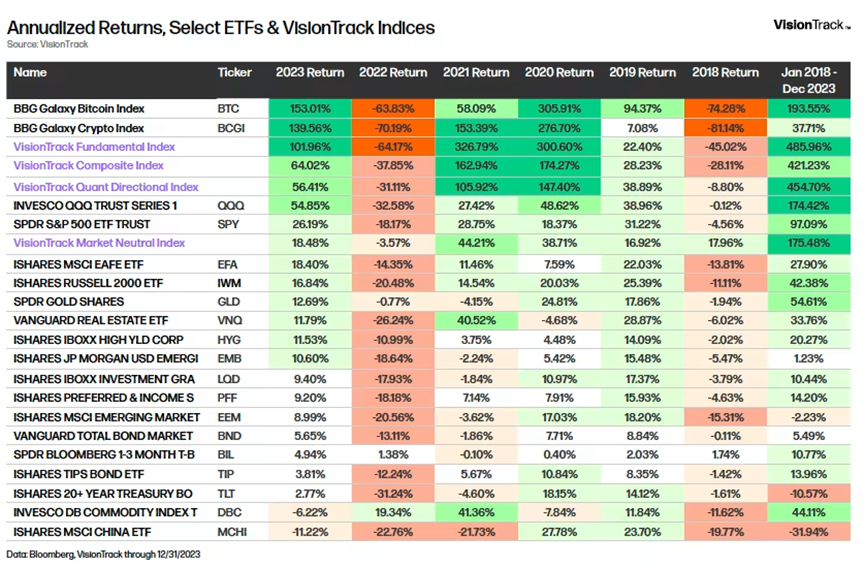

2023年,VisionTrack的加密对冲基金指数到年底的表现都不及比特币。截至第四季度,彭博银河比特币指数上涨了153.01%,彭博银河加密指数(BGCI)上涨了139.56%。截至去年12月,VisionTrack综合指数上涨了64.02%,VisionTrack基本指数上涨了101.96%,VisionTrack量化方向指数上涨了56.41%,VisionTrack市场中性指数上涨了18.48%。

正如我们在第二季度机构对冲基金和风险投资报告中所指出的那样,2023年的开局与2019年类似,在经历了大幅下跌的一年之后出现了反弹。2019年,比特币的表现优于精选ETF和基准指数,涨幅为94.37%。同期,VisionTrack基本指数上涨了22.4%,VisionTrack量化方向指数上涨了38.89%,VisionTrack市场中性指数上涨了16.92%。

2019年,比特币在下半年举步维艰,六个月中有五个月的月度表现下滑。10月是比特币在2019年下半年唯一上涨的月份(+10.19%)。从当年7月底到12月底,BTC下跌了-28.83%,VisionTrack综合指数下跌了-14.92%。在同一时间段内,VisionTrack基本指数下跌了-24.71%,VisionTrack量化方向指数下跌了-10.45%,而VisionTrack市场中性指数上涨了+1.60%。

对于比特币来说,2023年下半年的情况与2019年下半年大不相同。2023年,比特币在秋季和初冬反弹,10月份表现令人印象深刻。比特币在业内被称为“上行月”(Uptober),其上涨28.34%主要得益于ETF的预期,加上比特币期权市场的gamma挤压反弹。今年10月,彭博社(Bloomberg)、路透社(Reuters)等媒体的报道显示,美国证券交易委员会(SEC)与ETF发行申请人之间的讨论出现了真正的积极势头。今年10月,彭博分析师James Seyffart和Eric Balchunas预测,到2024年1月,美国比特币现货ETF获得批准的可能性为90%,这进一步增加了行业的兴奋度。

VisionTrack加密对冲基金指数

考虑到VisionTrack的流动性加密对冲基金组成部分的业绩报告以美元计算,只有3.9%的基金经理在2023年的表现优于比特币。2019年,这一数字为5.9%。正如一次又一次表明的那样,最大的beta资产将在周期开始时表现出色,而配置者是在2023年准备的。美国资产管理公司(Asset Managers)预计,比特币将在未来一年占据主导地位,因此减少了对加密对冲基金的配置。对冲基金难以筹集资金,因为它们的月度表现未能超过BTC和BCGI,这是许多基金的两个非官方基准。比特币在今年前三个季度的持续表现令人印象深刻,这加剧了第四季度对所有活跃策略净新订阅的竞争。为了应对充满挑战的融资环境,一些积极管理的基金策略在2023年下半年开始提供以比特币计价的股票类别,以吸引投资者。

从历史上看,以比特币计价的股票类别主要作为财务管理和评估管理解决方案的一种方法。投资者基础通常针对比特币矿工、高净值人士、家族办公室、加密公司和管理现有加密货币敞口的基金会。积极管理的团队通常以方便和更熟悉的托管解决方案为理由,为许多渴望维持或扩大比特币持有量的感兴趣的投资者提供定制基金。然而,在第四季度,许多基金经理将这些策略视为与单一资产比特币产品竞争的一种手段,特别是备受期待的美国比特币ETF,其目标年回报率为BTC +10-15%。根据VisionTrack的数据,这类基金在2023年以比特币计价的回报率为7.59%,这是一个令人兴奋的开端,尽管在同类基金中规模较小。

考虑到符合VisionTrack指数纳入要求的加密基金策略,在2023年第四季度,VisionTrack基本指数创下了自2021年第一季度(+186.15%)以来的最佳表现,达到57.85%,仅次于比特币在2023年第四季度(+58.12%),包括早期报告的估计。值得注意的是,基本面指数连续三个月出现两位数增长,这是自2021年第一季度以来的首次,自2018年1月以来仅发生过两次。尽管季度表现几乎超过了比特币的反弹,但基本指数只有一次连续两个季度表现良好,即2021年第三季度和2021年第四季度,这是一个潜在的指标,因为加密价格在2024年1月继续攀升,并且VisionTrack基本指数达到最终固定。

VisionTrack量化指数中包含的量化定向策略也是自2021年第一季度以来表现最好的一个季度,截至年底平均上涨43.75%,超过了前几个季度。今年最后几个月,几家公司的基金认购量有所增加,这表明流动性强的量化策略可能正在为2024年的更多融资做准备。

第四季度(尤其是11月和12月)的积极表现主要是由替代加密货币和对美国比特币现货批准的兴奋所推动的。截至本季度末,考虑到市值约为10亿美元或以上的加密资产,Solana上涨了+401.9%,Sei上涨了+377.1%,Injective上涨了+373.3%,Avalanche上涨了+321.1%,Near上涨了+227.1%,Celestia在短短两个月内推出了流动代币,上涨了+301%。随着流动性资产的交易量和波动性回归,量化定向和市场中性方法在顶级加密资产和替代加密资产的价格上涨中处于有利地位。随着市场情绪持续改善,高层叙述将比特币推至年度高点,整个市场的新叙述和兴奋推动比特币价格进一步走高,为许多久经考验的基金经理展示了成功的交易机会。

年化收益,选择ETF和VisionTrack指数

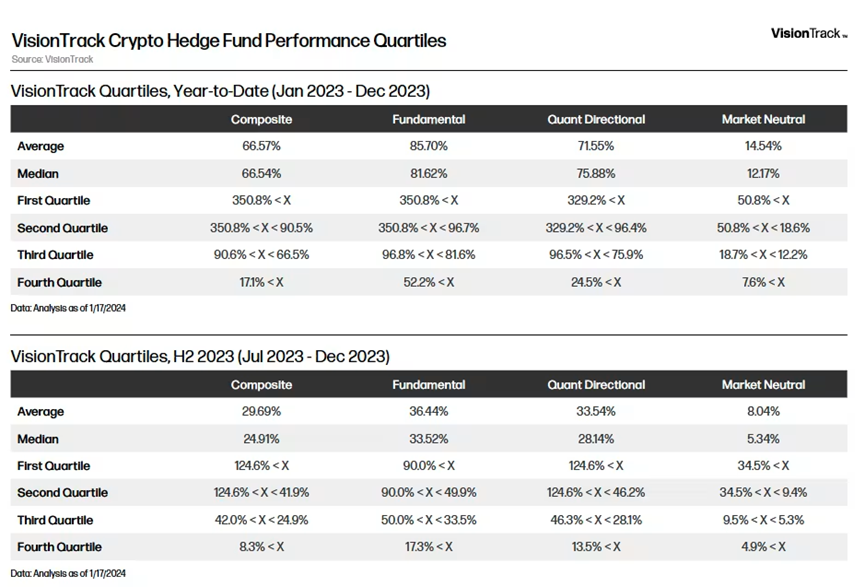

对冲基金业绩四分位数

VisionTrack不提供加密对冲基金组成部分的细粒度业绩排名。以下是业绩四分位数,可以让经理和配置者了解与VisionTrack基金类别相关的风险和回报概况。下面的分类描述了四个细分,复制了VisionTrack指数中使用的基本方法:综合指数、基本面指数、量化定向指数和市场中性指数。对成分集进行了修改,以最具包容性的历史基金业绩,包括选定的SMA。为了纳入四分位数分析,基金必须报告扣除费用后的净值,并在给定的时间框架内提供完整的月度业绩细节。月度表现不完整的加密基金策略被排除在分析之外。

包括早期估计在内,到2023年12月,加密货币基本面策略的平均收益率为+85.70%。量化定向基金平均为+71.55%,市场中性基金平均为14.54%。在业绩排名前两名的基金中,对冲基金的基本面策略和量化策略在去年的表现几乎相似。然而,从下半年来看,量化策略在前四分之一的市场表现强劲。尽管许多基金在今年的大部分时间里都在追逐比特币,但基本面和量化方向类别的前两个四分位数在2023年下半年都超过了比特币(+38.75%)。

VisionTrack加密对冲基金业绩四分位数

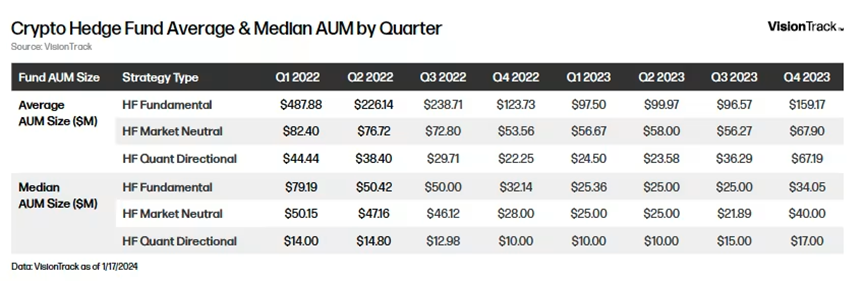

资产管理规模(AUM)/资金流量

尽管在2023年前三个季度,基金经理很难超越被动式/beta产品,但排名前两个四分之一的基金经理确实认为,到2023年底,资产管理规模将同比增长。虽然VisionTrack目前不收集认购/赎回详情,但我们会按基金策略收集每月的资产管理规模。如果按策略计算的资产管理规模增长超过报告的总体表现,就可以认为基金经理看到了认购量的增长。

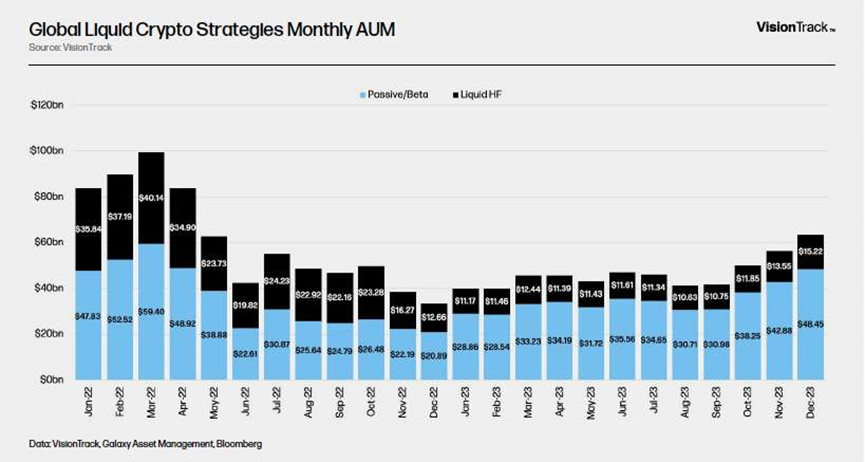

VisionTrack收集的数据显示,从2023年2月到2023年9月,许多基金经理的加密对冲基金规模趋于平稳。然而,从9月到12月,加密对冲基金的总资产管理规模从107.5亿美元增长到152.2亿美元,增长了41.62%。基本策略的增幅最大,总资产管理规模从78.2亿美元跃升至114.6亿美元。量化定向策略基金去年年底的资金规模约为18.1亿美元,市场中性基金的资金规模增至19.7亿美元。

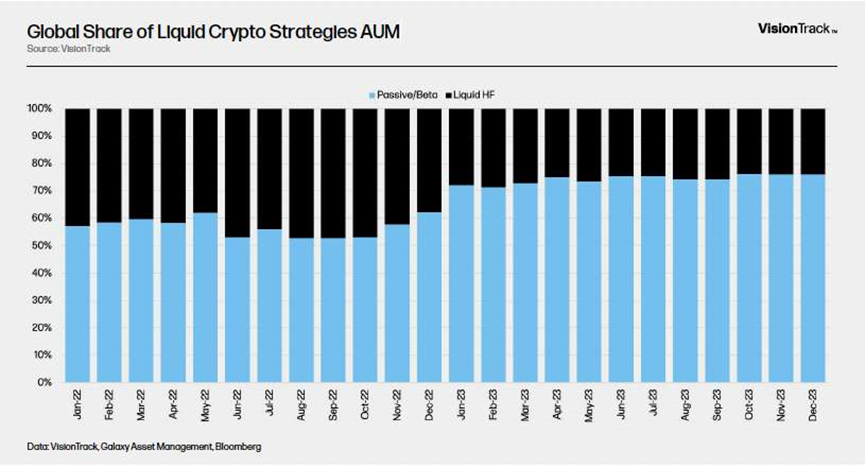

包括单资产工具和多资产指数产品在内的被动/beta产品保持了加密基金市场的主导地位。从9月底到12月底,所有流动基金策略从417.3亿美元增加到636.7亿美元。截至年底,被动/beta产品约占机构流动基金价值的76%,这是VisionTrack自2021年11月开始追踪资产管理规模以来的最高比例。在这636.7亿美元中,大约328亿美元是由Grayscale的BTC和ETH信托基金持有的。截至去年12月底,前十大被动/beta产品的资产管理规模总计为377亿美元。

对于基本面基金而言,基金规模中值全年小幅增长至3405万美元,为全年最高值,尽管与2021年初相比规模较小。截至去年底,量化定向基金录得可观收益,基金规模中值为4000万美元。市场中性基金的基金规模中值在年底达到创纪录的最高水平,达到1700万美元,这对同类基金来说是一项显著成就。

加密对冲基金各季度资产管理规模的平均值和中位数

尽管专用于加密货币的流动性对冲基金资产管理规模在2023年第四季度加快了步伐,但前20大流动性对冲基金的资产管理规模仍占对冲基金总资产管理规模的71.6%左右。到2022年底,这一数字为75%,这是一个略微积极的迹象,表明净新基金正在推动加密对冲基金市场的增长。然而,对于顶级加密货币基金经理来说,与艰难的2022年和上一个周期的一波新对冲基金竞争,为流动性策略筹集资金遇到了许多挑战。

全球流动性加密策略每月资产管理

流动性加密策略AUM的全球份额

风险投资的融资

融资

风险投资策略通常会在估值更高、顶级加密货币表现良好、对加密货币的需求达到顶峰时筹集资金。随着估值降温,机构配置和兴趣下降,加密风险战略的融资变得具有挑战性。自2022年第三季度以来,随着被动/beta产品在2023年占据中心位置,加密风险融资在很大程度上就是这种情况。

在2023年,加密/区块链领域的全球风险投资公司通过58只基金筹集了57.5亿美元,低于2022年262只基金创纪录的377亿美元。根据PitchBook的数据,考虑到全球风险投资格局,所有行业的风险投资基金筹集的总金额从2022年的2986.5亿美元下降到2023年的1627.3亿美元,下降了45.51%。在比较加密风险投资公司在全球风险投资融资中的份额时,加密基金占全球融资的比例约为3.53%,低于2022年12.62%的高点。风险融资的份额也低于2021年(5.65%),尽管与前几年相比有所改善。

按地理和行业分类的风险投资融资

正如VisionTrack在过去几个季度的几份研究报告中所概述的那样,在2021年之前,加密货币领域的风险融资并不是主要的基金工具。尽管2023年的融资数据令人沮丧,但战略类型的融资比2021年前的水平取得了进一步的进步。由于市场在2023年的大部分时间里都专注于被动/beta单资产和多资产指数产品,如果加密货币原生配置者的目标是在2024年晚些时候转向风险基金产品,加密风险资本可能会回归。风险基金对区块链/加密生态系统的发展至关重要,因为它们不仅通过私人市场估值的季度标记为下行提供保护,而且它们也是新公司的主要资本来源。虽然从历史上看,只有一次真正的经济衰退,加密风险基金大规模增加了资金,但我们预计,更大的加密风险公司将在2024年带着新基金回归。

2023年第四季度,7只基金共融资6.89亿美元,为2020年第三季度以来的最低水平。即使在2023年第四季度,2022年第二季度筹集的资金也超过了随后所有季度的总和(155.8亿美元)。2022年几家主要风险投资支持的初创公司(包括一些最著名的传统风险投资公司支持的初创公司)的影响,继续成为抑制该行业配置者投资的一个因素。当考虑到为区块链/加密行业融资的风险投资公司的投资者组合时,由于传统投资者支持该行业的融资,加密原生公司在2023年关闭的基金中约占72%。平均每年,加密原生公司关闭了81%的加密风险投资基金。传统投资者在2022年获得了最大的份额,当时加密货币原住民仅筹集了71%的资金。

区块链/加密领域的全球风险投资融资

鉴于过去五年配置者的周期性轮换,对风险基金的预期是,加密货币原住民和传统投资者将在2024年年中之前带着新基金重返市场。考虑到加密风险投资公司的发展轨迹,这个融资周期对该行业至关重要。迄今为止,很少有基金被授权进行后期交易,许多基金将注意力集中在早期交易上。对于自2022年至2023年部署的基金来说,许多风投支持的企业将在其公司生命周期中走得更远,这表明后期阶段的融资应该即将到来。为了最好地促进投资组合公司进入下一阶段,筹资支持这些公司也就不足为奇了。

对于加密风险投资基金来说,这将是所筹集风险基金类型的重要一步。从历史上看,很少看到授权的后期加密风险基金筹集,因为区块链/加密市场不像传统风险投资那么强大。VisionTrack收集的数据发现,在过去10年筹集的785只加密货币专用风险基金中,有90只被命名为基金II、基金III或更高级别。这表明,近90%的加密专用风险基金是加密原生公司和传统投资者首次投资加密货币的基金。

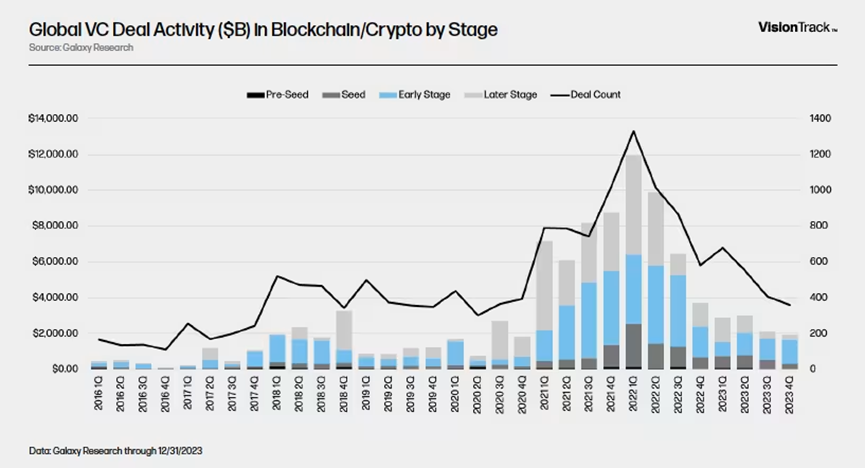

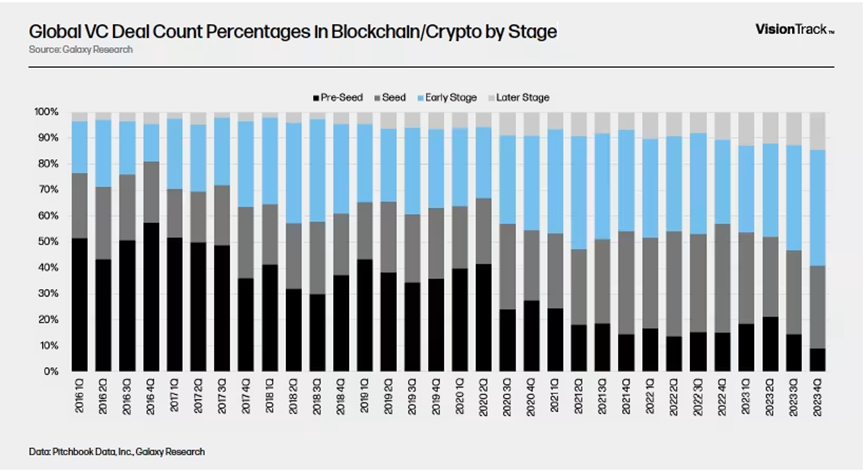

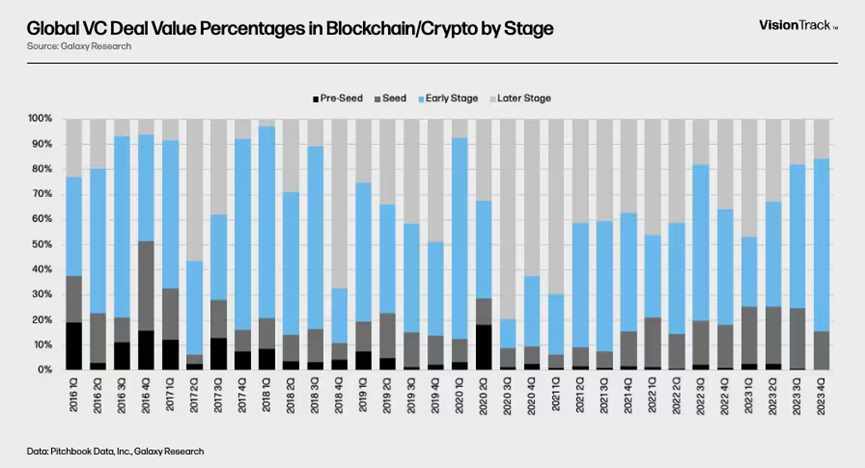

交易

根据Galaxy Research收集的数据,2023年,在1998笔交易中,加密风险投资交易活动的交易价值为98亿美元。全年交易总额低于3795笔交易的319亿美元。第四季度,风险投资交易活动继续低迷,359笔交易占交易价值19.2亿美元。考虑到早期报道的细节,2023年第四季度的交易数量是自2020年第二季度的301笔交易以来的最低水平,因为自2022年第一季度达到1331笔交易的峰值以来,季度交易数量已逐步放缓。由于该行业的资本持续受到限制,资金在部署时达到了极限,而后期的赢家正在获取剩余的资金价值。

在2023年第四季度,后期风险投资交易占交易数量的14.48%,占交易价值的15.83%。从历史上看,这是按季度计算的后期交易比例最高的一次。相反,在2023年第四季度,种子期前交易大幅减少,在359笔交易中仅记录了32笔。种子期前的交易数量仅占8.91%,为2016年第一季度以来的最低水平。2023年第四季度,种子期前交易占交易价值的15.43%,低于2016年第一季度以来19.14%的季度平均水平。

正如我们在2023年年中报告中指出的那样,风险投资家正在利用后期交易估值,支持有价值的投资组合公司。这一趋势直到年底都没有改变,因为交易活动减少,考虑到所有交易阶段,估值保持平稳。由于加密风险资本融资市场在过去六个季度中一直举步维艰,因此顶级投资组合公司出现更多整合也就不足为奇了。今年最热门的交易包括Wormhole(2.25亿美元)、Line Next(1.4亿美元)、Blockstream(1.25亿美元)、LayerZero(1.2亿美元)和Worldcoin(1.15亿美元),基本上都是后期交易。考虑到2023年的顶级交易,只有8笔交易价值超过1亿美元。从2023年开始,在过去十年的加密风险交易前50名中,没有一笔交易的交易价值达到创纪录的水平。简而言之,风险投资交易活动远未达到历史水平。

区块链/加密领域的全球风险投资交易活动

区块链/加密领域的全球风险投资交易数量百分比

区块链/加密领域全球风险投资交易价值百分比

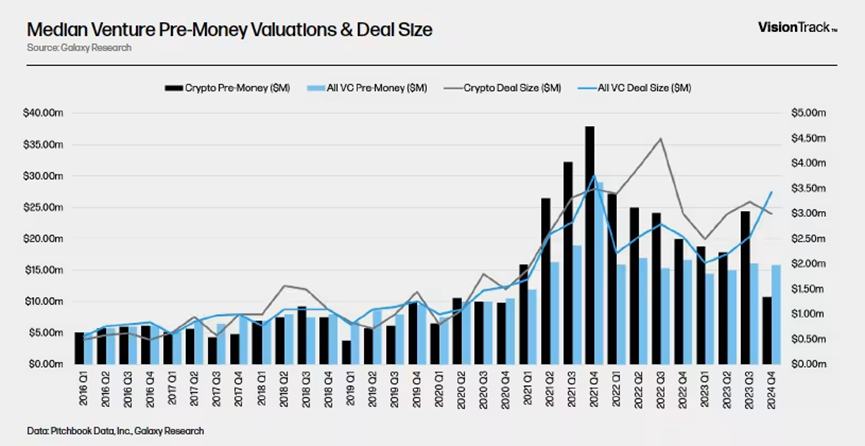

加密风险交易的交易规模中位数从第三季度的325万美元降至第四季度的300万美元。自2016年以来,所有交易的历史中值为140万美元。积极的一面是,过去12个季度的交易价值都超过了这个中值。自2016年以来,只有3个季度的交易规模中值超过300万美元,这表明尽管交易数量和价值下降,但早期阶段的交易成本更高。换句话说,自2016年以来,加密风险投资者不仅在增加他们的最低支票规模,而且在年复一年的部署中也变得更具战略性。此外,几个季度以来,所有风险投资的交易规模中位数首次超过了加密风险投资,这表明加密公司的估值已经下降。

就估值而言,第四季度预投资中值从第三季度的2130万美元降至1080万美元,主要原因是交易数量减少。融资后估值中值也从第三季度的2800万美元降至第四季度的1400万美元。融资前估值和融资后估值中值均大幅下降,再加上缺乏融资,表明风险投资支持较少的公司估值更为保守,并以低于历史估值的价格整合到顶级投资组合公司。这并不是因为现有投资组合公司的估值下降,而是因为处于后期阶段的净新公司的历史估值较低。

投资前估值和交易规模中值

对于加密风险投资者来说,这是一个积极的信号。对于加密货币支持的风投公司来说,情况就有点不同了。总的来说,对于加密风险投资者和风险投资支持的公司来说,考虑到2020年之前的市场,该行业在交易规模和估值方面都取得了进展。尽管加密风险投资者面临挑战,但自2016年以来,季度交易数量保持在或接近季度平均水平,自2020年以来估值不断上升,这对不断增长的风险市场来说是一个积极的信号。

风险交易数据

对于区块链/加密市场来说,准确的风险交易数据仍然是一个挑战,特别是由于与传统风险市场相比,规模较小。例如,到2023年底,使用PitchBook Data和Galaxy的方法,对于已知的融资前和融资后估值的交易,加密货币总共有1632笔交易。考虑到传统风险投资市场的所有风险投资交易,这一数字为34,471。此外,对于加密风险投资者来说,与适当的交易分类、行业、代币化资产、兑现时间表、交易价值、交易数量和二级交易相关的信息通常是不透明和任意的数据集。这最终导致了估值的差异和风险交易商市场的碎片化,尤其是在二级市场。

在考虑致力于提高市场覆盖率的风险交易数据集时,交易价值和数量的差异是这种市场挑战的一个很好的例子。Galaxy ‘s Research与PitchBook Data的研究方法显示,到2023年,1998笔交易的价值将达到98亿美元。DeFiLlama年底的总交易价值总计为62亿美元,涉及720笔交易。Crypto Valley的年度区块链风险报告称,1031笔交易中有98亿美元。该区块在1819笔交易中录得107亿美元。Messari的记录是196亿美元,其中包括Stripe的65亿美元融资,这是一笔与加密货币相邻的交易。除去Stripe, Messari在1698笔交易中的总交易额为131亿美元。

虽然少数风投交易数据集在交易价值和数量上有相似之处,但交易的分类和分类法使得在资产层面上对风投市场进行评估变得困难。一家促进与Metamask、Magic Eden和Audius等公司进行加密整合的金融科技公司是否应该被纳入风险投资活动?随着越来越多的金融科技和传统金融服务公司整合区块链/加密基础设施和web3商业模式,应该在报告数据中披露不包括这些公司。此外,尽管Stripe可能不是一家拥有加密原生背景的加密原生公司,但该公司正在整合基础设施和技术,以获得可观的市场份额。对于风险投资支持的加密企业来说,这是一个重要的考虑因素。

由于数据收集没有标准化,风险交易数据可能存在不准确性。第三方数据公司、基金管理人和估值专家都在努力解决这个问题。然而,这种碎片化让人们对加密风险基金的最终表现产生了质疑。此外,缺乏高质量的信息限制了投资者基础,抑制了更多的加密风险投资交易。此外,与交易条款、市值表和轮次间隔时间相关的信息质量在加密风险投资中仍然不像传统风险投资那样透明,这为风险投资支持的加密企业创造了具有挑战性的渠道或退出机会。

对于一个“迫切需要IPO卷土重来”的风险投资市场来说,风险投资退出对加密货币支持的公司来说尤其具有挑战性。如果加密风险投资基金在2024年之前不能很好地筹集资金,我们要么会看到类似于前六个季度的惨淡交易活动继续下去,要么公司将在没有完全关闭的情况下寻求公开市场的流动性。如果最近筹集的风险基金(尤其是2022年的年份)的分配有所回升,这肯定会有助于融资周期,并为2024年底的交易活动和估值带来净收益。此外,截至2023年的数据显示,早期年份的表现优于其他年份,这无疑将有助于争取更多机构投资于风险基金。VisionTrack的目标是到2024年年中实现2023年加密风险投资战略的年终业绩。

链上的资金

对于机构加密投资者来说,2023年无疑是重建的一年,重点是恢复对市场的信心和测试新产品。代币化基金产品和现实世界的资产虽然并不新鲜,但在一段低量和波动的时期,投资者对其感兴趣。机构投资产品以及代币化货币市场基金和短期代币化国债的普及,为投资者提供了一种方便的操作产品,以减轻稳定币的风险。2023年3月的银行业流动性不足危机促使投资者考虑替代稳定币的现金等价物解决方案,将感兴趣的积极基金经理引入这些金融服务。

过去几年,加密对冲基金已经将投资策略代币化,然而,这种模式仍然面临许多挑战,而且用例并不常见。尽管许多公司试图将此类产品推向市场,但预计未来几年将出现更多替代基金工具。贝恩在2023年底的报告显示,另类投资工具的代币化可能会带来4000亿美元的机会。尽管这是一个令人兴奋的数字,但我们还没有看到它以任何一致性实现。Superstate和Securitize等公司都是加密原生公司,致力于解决这个问题,并在很大程度上为投资者铺平了道路。在目前可识别的代币化基金产品中,大多数募集的资金被归类为私人信贷。然而,我们看到越来越多的另类基金(如KKR的healthcare Growth II基金和大宗商品基金) 引起了业界的兴趣。

在经历了几个季度的行业兴奋之后,Apollo和摩根大通在2023年第四季度发布了一项关于代币化基金产品开发的重大公告。这两家投资巨头与基础设施提供商Oasis Pro和Provenance Blockchain在Project Guardian上合作,利用私有区块链来管理代币化资产和基金产品。加密对冲基金和风投行业是否会朝着类似的运营方向发展,我们还得拭目以待。

结论与展望

积极管理的策略对于机构加密的发展至关重要。对冲基金和风险基金都是开发和采用更广泛的加密用例的支持系统。虽然业绩很重要,但这些投资工具为2022年的行业难题提供了流动性和机会。对于许多加密对冲基金和风险投资公司来说,2023年的大部分时间可能是一个充满挑战的时期,因为被动/beta产品主导了市场。正如在之前的周期中所看到的那样,专注于勤勉的机构优质基金产品的基金经理(通常在加密原生LP的支持下)将在反弹的市场中生存并获得收益。

从配置者的角度来看,与加密货币原生投资者相比,机构配置者通常很难选择合适的基金工具,因为直接的市场力量将配置者定位在“当前趋势”中。从零开始是很重要的,并且通常是分配者的第一步。然而,在市场低迷时期,这些基金策略的吸引力变得更加明显。例如,去年夏天是考虑中小盘基本面和量化定向敞口的绝佳时机。如果单一资产现货产品在2024年初表现良好,那么在今年晚些时候,投资者的兴趣和兴奋情绪将转向市场中性和风险基金产品,也就不足为奇了。

文章来源:投行VCPE部落